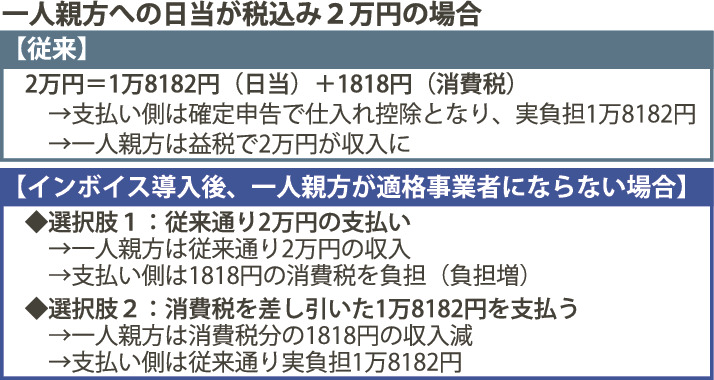

2023年10月に導入される消費税の仕入れ税額控除の新方式「適格請求書等保存方式(インボイス制度)」での一人親方の扱いは--。芝浦工業大学の蟹澤宏剛教授は16日に福岡市内で開かれた専門工事業の会合で講演し=写真、具体例を挙げて解説した。一人親方が適格請求書発行事業者とならない場合の支払いや税負担を二つの選択肢で説明。その上で「一人親方も適格事業者となった方が良いだろう」との見方を示した。 インボイスは「売り手が買い手に対し正確な適用税率や消費税額等を伝えるための手段」。これを交付できるのは、税務署長に申請して登録を受けた適格事業者に限定される。 講演で蟹澤教授は、一人親方に支払う日当を消費税込みで2万円とした場合を例に現制度下とインボイス導入後の違いを説明した。 現制度で専門工事会社などの事業者は、日当1万8182円に消費税1818円を加えた2万円を一人親方に支払った上で、確定申告時に消費税を控除することができる。一人親方は「(課税売上高1000万円以下の)免税事業者であることがほとんどであり、そもそも税金を支払っていない場合もあり益税となる」(蟹澤教授)とし、2万円がそのまま手元に入っているのが実情だとした。 インボイス制度導入後は、一人親方が適格事業者とならない場合の二つの選択肢を提示。従来通り、一人親方の手元に2万円が残るようにするには、消費税1818円を事業者が肩代わりして収めなければならず負担増となる。一方、消費税を差し引いた1万8182円だけを一人親方に支払い従来通りの負担とすることも考えられるが、こうしたケースでは「(減収で)一人親方がその事業者の元で仕事を続けてくれず、ほかの事業者に移ってしまう可能性が出てくる。高齢化も進んでおり、(インボイス導入を機に)大半が辞めてしまうのではないかとも言われている」とした。 一人親方が適格事業者となり、事業者が従来通り2万円を日当として支払った場合、課税売上高が1000万円以下でも免税事業者とならないため、消費税1818円を一人親方が納付する必要がある。仮に2万円を一人親方の手元に残したければ、事業者は消費税2000円を上乗せした税込み2万2000円を日当として支払い、その後に一人親方が納税するというやり方も考えられる。 これら選択肢を説明した上で蟹澤教授は「一人親方にもしっかりと適格事業者として登録してもらわないと、(インボイス導入後に)ゼネコンの現場に出入りできなくなる可能性が出てくる」と指摘。法制度に基づき適正に納税義務を果たしていく必要があるとの見解を示した。